止损策略与实战指南

1 引入

在所有投资技巧里,止损可能是最关键的一个——无论做长线、短线、左侧还是右侧,只要进场,就得考虑怎么退出。它让你在行情不顺的时候保住筹码、留得青山在。

很多时候,我们不是“输得多”,而是“亏大钱”——明明赢的交易次数比亏的多,但只要有一两次没及时止损,亏损就会在下跌里一路放大,最后把前面赚来的利润全吞掉,甚至倒亏。

我一开始做的止损很简单,跌到成本价的 5%/10% 就卖掉,但往往执行不了。不同股票波动幅度不一样,有的一天波动 5% 是家常便饭,有的一个月波动不到 5%;有的我只想短线持有一个月,有的持有周期两年起;有的买在底部,有的难免追高,不可能全设成 5% 止损,实在太不符合常识了。

这次的新方法测出的最终效果跟自己的直觉非常相近,相当于终于把那“不可道”的直觉量化了,在这里分享给有缘人~

2 原理

要计算合理的止损位,至少需要考虑以下几点:

- 股票本身的波动大小:波动越大,止损设置越宽。

- 我的成本价:止损通常是成本乘以一个百分比。

- 当前股票价格:如果当前价格高于成本很多,可将止损设置为成本价。

- 目标时间周期:长期看好的股票一般能接受更大的浮亏。

2.1 年化波动率

先看看年化波动率:

1 | 日波动率 = 日收益率标准差 |

日波动率通常用每日收益率(涨跌幅)的标准差来表示,简单来说就是:给 n 个日收益率,先算均值,每个值减均值平方后求和,除以 n−1,再开方,就是日波动率(标准差)。它用于描述每日涨跌的大小。

假设一年 T=252 个交易日,年化波动率呈现的是波动率在一年内累积的结果。这里的波动不是线性累积,而是像 “随机游走” 那样累积:就像喝醉的人走路:往前一步、后退一步,互相抵消,不会线性地越走越远,因此,将波动的累积尺度设为 √T。

比如我持有的某支股票日波动率为 0.8%(每日涨跌在 0.8% 左右),其年化波动率约为 12.7%(一年变化在 -12.7%~12.7% 之间),这也比较符合直觉。

2.2 波动与止损

在计算止损时,不能直接用日波动或者年波动,用日波动,没两天就被甩下车了;用年波动,相当于我给市场一年时间来证明我错,那基本就不是止损,而是“信仰锁仓”了。

假设某支股票,长期看好,要持有一年以上,如何计算止损呢?先说结论:止损用短周期波动(如 20 日)计算,不能用计划的持仓周期(如 252 日)。止损的意义在于:在短时间内识别“我的判断是否已经被市场否认”。背后的逻辑是:我买肯定是预测它会涨,至少也是平盘,可如果这一个月累积后和我想象的方向不一致,就得止损了?

针对不同的长/中/短线给出观察天数的参考值如下:

| 持仓意图 | 观察期(止损窗口) | 逻辑 |

|---|---|---|

| 半年 | 20 日(1 个月) | 方向不对就止损 |

| 2 个月 | 10 日 | 观察期短,快速反应,避免短期累积损失放大 |

| 1 个月 | 5 日 | 超短期策略,止损触发频繁 |

简单公式如下:

短期波动率 × √观察天数 × 系数 = 止损比例

2.3 系数调节

建议根据个人的风险偏好对止损比例做后处理,比如:

- 5% 以内的止损是不合理的,因为很容易出发,所以将最小值设为 5%

- 20% 以外的止损太大,超出我的承受范围,所以将最大值设为 20%

- 计算出的 20 交易日波动率可视为正常波动范围,而需要识别的是非正常范围,边界应该更宽,再乘以 1.2-1.5 的系数(以上公式中的系数)

3 使用历史数据验证

接下来看看真实数据,用历史波动率设置止损,会不会“被甩下车”。

3.1 止损与最大回撤的关系

以下是 2023–2025(截至 2025.10.20,大盘在 3900 点附近)三年的统计,x = 最大回撤 / 日波动率:

| 年 | x 均值 | x 中位数 |

|---|---|---|

| 2023 | -15.51 | -14.62 |

| 2024 | -12.24 | -12.04 |

| 2025 | -9.74 | -9.64 |

√252=15.87,与最大回撤相差不多,也从另一个角度验证了随机游走方法的有效性。

3.2 设置的止损,多久会被触发?

假设每天都是买点,计算从买入到触发止损需要多少天;如果一直没触发止损,用负值表示。

举例分别来自:老登(传统行业)和小登(成长行业),对应的也是前一篇文章中用于对比回撤与波动的两支股票。

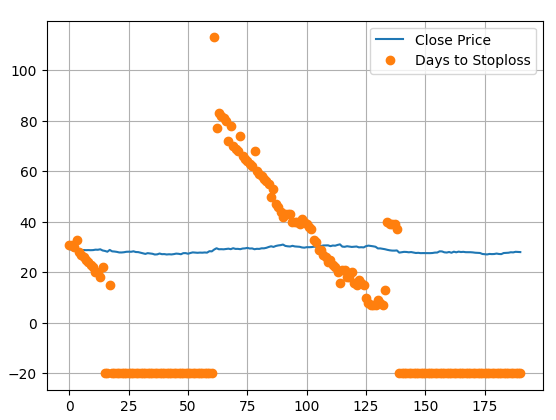

3.2.1 老登股

交易日:191(2025.01.01-2025.10.20) 波动率:0.0083

止损比例:0.05(根据个人偏好,乘以系数 1.3 得 0.048,小于最小止损,取

0.05)

图中的蓝色线显示每日收盘价,橙色点显示该日买入后多长时间触发止损,如果未出发止损,则显示为-20。

计算出止损比例的 4.8% 和我们习惯设置的 5% 止损差不多,多数触发止损是因为买在了相对高位。

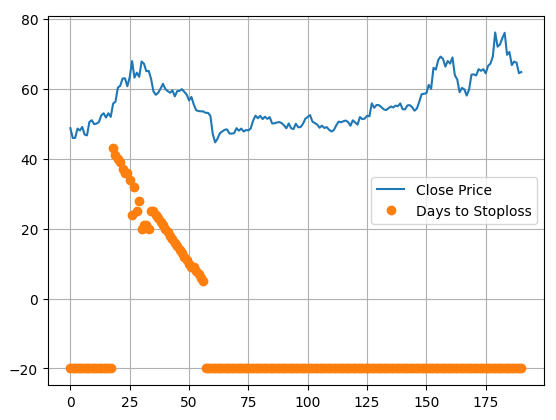

3.2.2 小登股

交易日:191(2025.01.01-2025.10.20) 波动率:0.0278 止损比例:0.16(根据个人偏好,乘以系数 1.3)

结果:多数情况下不触发止损。止损也主要集中在高位买入时。

假设在第 25 天的高点买入(约 68 元),止损位在 57 左右;若不卖,就要承受后续最大回撤到 45。

也不是说买了就一定会触发止损——如果今年买这只小登股,不触发止损的可能性更大;也可能在止损之前你就先止盈了;或者在途中做 T,把成本降为负数了……这里讨论的只是最简单的情形。

整体看:

- 牛市中做左侧,不追高、不在下跌未停前抄底,在平台买最稳。

- 右侧短线,不贪心,设置合理的止盈和止损,也有盈利空间。

这又涉及到买入策略,就不在此展开了。

4 实际操作中的问题

实际操作时,如果新买入一支股票,直接计算止损就好。对于已经持有的股票,可能有以下情况,需要特殊处理。

4.1 股价明显高于成本

股价明显高于成本的股票,甚至成本已经是负数,可能出现在行情好,大牛股上,或者做 T 降低成本的情况下,不太可能跌到成本以下。此时已经不存在“损”的情况了。至于怎么保住盈利应该在止盈的逻辑中判断,此时,建议将止损上调到成本价,保证不亏就行。

上面提到的“明显高于”可以用“止损比例”来衡量。

(当前价 – 成本价) ≥ 止损比例 × 成本价

止损位可设置成:成本价 + 手续费

4.2 越跌越买

上述成本计算方法基于当前成本,但在买卖过程中,实际成本会随之波动。一个常见的问题是:越跌越买,虽然降低了成本,却可能导致未及时触发止损。对于价值投资而言,越跌越买可能合理,但也可能源于不愿认错的心理。为规避此风险,可通过限制单只股票的最大持仓来加以管理。

4.3 止损位低于当前股价

对于深度下跌的股票,是否要直接卖出?先说结论:该卖不卖属于违背交易规则,而规则一旦频繁被打破,就失去了意义。

我有个朋友,每年年底都会清空所有股票,如果仍然看好,会在年初重新买回。通过这种方式,重置持仓成本,同时审视标的是否依然值得持有。这种“重置机制”很值得参考,尤其当持仓成本与当前股价差距较大时。不过,大部分人很难做到。

退一步,先看看这支股票是否还值得持有,比如,如果是想操作趋势,而趋势已经不存在;或者是想价值投资,而价值的逻辑已发生改变。在这种情况下,还是得割肉。

如果确实买在了高位,但长期看好。此时,更为理性的策略是,趋势破坏时先止损离场。止损并不代表放弃该标的,而是为了短期管理风险,等待趋势企稳后再重新入场。

说到底,市场操作之所以困难,源于我们大脑的“认知自洽”需求。比如:卖出后容易倾向于否定标的价值;而长期看好时则可能固执持有,不愿割肉。但实际上,“对公司/行业长期看好”和“是否要在当前止损”是两件独立的决策。买入或卖出的判断应仅基于当前市场结构,而不应该受长期预期的干扰——卖了还可以再买回来。

5 总结与建议

- 止损必须有,而且必须执行。

- 止损需要在买入前就定义好,而不是“跌了才决定怎么止损”。

- 止盈逻辑与止损逻辑应分离:止盈可以多样,止损必须唯一且坚决。

- 建议每月或每季度重新评估波动率,动态调整止损。

- 最终止损位要根据“自己能承受的亏损”调节,让心态和策略保持一致。